Crypto-actifs: de nouvelles perspectives économiques et monétaires?

- 618

- 0

- Qui a voté?

- 7

La blockchain a permis de créer et d’échanger de nouveaux types d’actifs. Pour en obtenir, trois moyens principaux existent :

– en les échangeant contre de la monnaie fiat (via une plateforme, permettant d’entrer ou de sortir de la blockchain) ou contre d’autres crypto-actifs (entre différentes blockchain) ;

– en vendant un bien ou un service contre des crypto-actifs (pouvant ainsi établir un pont entre le monde réel et le monde virtuel) ;

– en les minant.

De ces trois possibilités, seule la dernière conduit à augmenter le volume de crypto-actifs en circulation, en créant de nouvelles unités. On notera que certains crypto-actifs ne sont pas accessibles au minage et dépendent donc entièrement, pour leur accès, d’un échange avec des monnaies légales ou d’un don pratiqué de manière centralisée par l’émetteur.

Quatre fonctionnalités majeures sont permises par les crypto-actifs :

– faciliter la réalisation de transactions ;

– tenir un registre immuable et mondialement accessible à toutes les parties prenantes (en fonction du type de blockchain considéré) ;

– procéder à des actions de paiement ;

– exécuter des contrats, automatisables.

Aussi, celles-ci peuvent-elles s’appliquer à de très nombreux secteurs d’activités.

Nombreuses sont les opérations économiques qui peuvent être concernées par la technologie blockchain :

– le transfert de valeur ;

– les levées de fonds ;

– la lutte contre la contrefaçon et la traçabilité des produits ;

– les échanges de données sécurisées, par exemple dans le domaine médical ou de l’Internet des objets, de votes, etc. ;

– le stockage de données décentralisé, sur lequel plusieurs projets se construisent actuellement ;

– l’intelligence artificielle et l’Internet des objets ;

– les transferts de titres de propriété ;

– l’achat et la vente, notamment grâce à des systèmes de contrats intelligents ;

– la traçabilité de la chaîne d’approvisionnement ;

– la certification horodatée ou le stockage de preuves par empreinte numérique ;

– le contrôle de gestion, les fonctions de conformité, l’audit automatisé, la gestion des risques…

La blockchain peut ainsi permettre d’échanger des classes d’actifs qui existent déjà en dehors de la blockchain en les « tokenisant », c’est-à-dire en induisant leur représentation figurée dans une blockchain, soit des actifs créés ad hoc.

À noter également que tous les tokens émis sur une blockchain ne sont pas nécessairement des crypto-actifs ou même des actifs financiers. D’autres domaines d’application, sans forcément de crypto-actifs associés, existent donc également – comme le fait la plateforme Bitland, au Ghana, qui permet de résoudre des litiges liés à la propriété dans le pays en enregistrant de manière sécurisée les ventes de terrain sur une blockchain ou encore le mouvement Nous Citoyens qui a expérimenté une solution de vote via la blockchain pour les élections régionales et départementales.

En revanche, sans être nécessaires à la blockchain, les crypto-actifs peuvent néanmoins apporter par eux-mêmes de nouveaux avantages, ainsi que constituer une source de financement pour les acteurs de cet écosystème.

Si on s’intéresse de plus près à quelques applicatifs, en termes de secteur économique, les premiers concernés sont bien sûr les services financiers et de paiement.

Les crypto-actifs permettraient en effet d’offrir de nouveaux moyens de paiement plus rapides, moins chers, plus efficaces et plus inclusifs. Cela faciliterait également le transfert de fonds, notamment au niveau international.

Pour toutes ces opérations, la blockchain fait en effet la promesse d’offrir des avantages, dont les suivants sont les plus caractéristiques :

– une réduction des coûts de transaction concernant les paiements et les transferts de fonds, qui pourraient s’établir à moins de 1 %, contre un taux actuellement compris entre 2 % et 4 % pour les systèmes de paiement en ligne traditionnels, et un taux supérieur à 7 % en moyenne pour les envois transfrontaliers de fonds, ce qui correspond à une réduction globale des coûts d’envoi de fonds pouvant atteindre 20 milliards d’euros ;

– une réduction du coût de l’accès au financement, y compris en l’absence de compte bancaire traditionnel, qui pourrait contribuer à l’inclusion financière, notamment dans les pays en développement, en permettant un accès simple par mobile et par Internet ;

– une amélioration de la rapidité et de la résilience des systèmes de paiement grâce à l’architecture intrinsèquement décentralisée de la technologie des registres distribués, à même de poursuivre leur fonctionnement de façon fiable même si certaines parties du réseau subissaient des dysfonctionnements ou des piratages (cet avantage supposé est cependant encore largement sujet à caution) ;

– une amélioration de la traçabilité des échanges et le caractère infalsifiable de la blockchain, réduisent considérablement les risques de fraude et de corruption, ainsi que la gestion des litiges, via la certification par des registres (bien qu’il reste la problématique de l’identification des clefs sur laquelle nous reviendrons) ;

– une simplification des procédures du commerce international, là où une transaction standard peut impliquer jusqu’à quarante échanges bilatéraux entre les différents acteurs – particuliers, assureurs, banques, douanes, opérateurs maritimes, etc. ;

– la possibilité de disposer de systèmes qui regroupent la facilité d’utilisation et un degré élevé de respect de la vie privée, tout en évitant, bien que cela soit discutable dans certains cas, un anonymat complet de sorte à garantir la traçabilité des opérations en cas d’actes répréhensibles ;

– le développement des services innovants et leurs moyens de financement, notamment avec une nouvelle forme de financement participatif (Initial Coin Offering) ou l’émission d’actifs dédiés au paiement sur certaines plateformes (envisagés par les GAFA). L’entreprise réduirait ainsi sa dépendance aux établissements bancaires (banques mais aussi émetteurs de cartes bancaires tels que VISA ou MASTERCARD…) ;

– une opportunité de diversification des actifs proposés aux clients avertis.

Dans le domaine de la finance, la blockchain pourrait aussi trouver des applications évidentes, notamment pour ce qui a trait à la preuve de l’identité, à la propriété, ou à l’investissement dans l’innovation. Deux exemples de cette technologie blockchain, entre régulation et soutien à l’innovation : le projet de réorganisation complète des 12 000 fonds opérant en France dans le post-marché, porté par la société SETL associée à cinq sociétés françaises de gestion, et le projet Liquidshare qui vise à mettre en place un post-marché des PME plus économique et rapide.

Parmi ce large panel de possibilités, deux applications de la blockchain et des crypto-actifs sont aujourd’hui en pleine expansion :

Les « contrats intelligents » (smart contracts) sont un applicatif de la blockchain en pleine expansion. Ils permettent l’exécution automatique de clauses contractuelles programmées dès que ces dernières sont réunies, entre les membres d’un réseau.

Ces échanges sont effectués et certifiés sur la blockchain. Le smart contract est écrit dans un langage de programmation et envoyé sur la blockchain. Lorsque les conditions programmées sont réunies, le smart contract est exécuté par tous les nœuds du réseau. Ceux-ci peuvent par ailleurs être enrichis par des Oracles qui permettent d’ajouter des informations externes à une ou plusieurs blockchains. Ils aident ainsi à la réalisation de ces smart contracts puisque ces derniers s’exécutent selon les données fournies par l’Oracle. Il s’agit bien souvent de bases de données ou d’objets connectés.

Les bénéfices en matière d’automatisation et de gouvernance des processus sont inédits. Le réseau Ethereum est central dans ce type d’offres puisqu’il permet de créer des contrats intelligents en surcouche de sa blockchain. La force d’innovation des projets qui se sont appuyés sur les possibilités d’application et d’utilisation de son réseau fait d’Ethereum le centre de gravité d’un écosystème foisonnant et lui confère une (trop ?) grande légitimité parmi les crypto-actifs. Comme le bitcoin, l’ether a vu émerger des compétiteurs, mais présente l’avantage d’être le premier installé sur sa ligne de développement.

Les smart contracts peuvent trouver de nombreuses applications dans le monde réel, telles que pour la génération de minibons, l’automatisation de signatures de contrats, la gestion de monnaies locales… remplaçant les intermédiaires de confiance pour des actions à faible plus-value humaine. Ils permettraient également de structurer des services en partenariat entre acteurs publics, privés et individus, sur une base volontaire et transparente, telles des structures intermédiaires entre centralisation et décentralisation complète.

Second domaine en plein essor, eux-mêmes basés sur les smart contracts, les Initial Coin Offerings (ICO) font référence à l’équivalent en crypto-actifs des émissions de titres de capital pour lever des fonds par offre au public, c’est-à-dire des introductions en bourse classiques (ou Initial Public Offerings – IPO). Il s’agit donc d’opérations de levée de fonds effectuées à travers une technologie de registre distribué (DLT, autrement dénommée blockchain), qui donnent lieu à une émission de jetons (dits tokens).

Elles ont fait leur apparition il y a moins de 6 ans, en 2013, avec le projet Mastercoin qui avait pour vocation d’ajouter des fonctionnalités à Bitcoin. Ce projet avait alors permis de récolter l’équivalent de 500 000 dollars en 30 jours. Moins d’un an plus tard, 18 millions de dollars étaient levés en faveur du projet Ethereum.

Ce nouveau mode de financement permet ainsi de procéder à des levées de fonds, sans intermédiaires, et s’adresse en premier lieu à un public technophile averti et aux start-up généralement spécialisées dans la technologie blockchain. Restées relativement marginales jusqu’à 2016, elles se sont plus largement démocratisées en 2017 et révolutionnent déjà les méthodes de levée de fonds.

Selon les chiffres publiés par l’AMF, les montants levés via ICO étaient de l’ordre du million d’euros au niveau mondial au 4e trimestre 2016, pour atteindre 6,8 milliards d’euros sur l’année 2017 et 15,2 milliards d’euros sur les trois premiers trimestres 2018. À la mi-octobre 2017, la capitalisation de marché totale des jetons s’établirait à environ 5 milliards d’euros, en tenant compte du marché secondaire. Marqueur de ce succès, en moins d’un an, 21 porteurs de projets d’ICO ont sollicité l’AMF, dont quatre ont d’ores et déjà levé, grâce à cette technologie, 50 millions d’euros ; d’autres arrivent encore, qui représentent 350 millions d’euros en levées de fonds cumulées en France.

Les opérations d’ICO présentent la particularité d’être par définition internationales, constituant des appels publics à l’épargne lancés sur Internet. L’émetteur de jetons ou les communautés émettrices ne sont ainsi pas forcément rattachés à un pays précisément défini.

L’opération d’ICO se déroule généralement en trois étapes :

– l’annonce de l’ICO sur Internet, via la publication d’un executive summary (résumé opérationnel de l’entreprise et du projet) ;

– la publication de l’offre, à travers un plan ou white paper, décrivant notamment la nature du projet, les fonds nécessaires, le type de jetons et les droits associés ;

– et la vente de jetons, en contrepartie d’un virement par l’investisseur de la monnaie demandée, souvent un crypto-actif.

Les ICO se distinguent des IPO en ce qu’elles permettent de préserver l’intégrité du capital de l’entreprise, mais aussi s’agissant de la nature des droits acquis par les investisseurs. En effet, les jetons peuvent être de différentes natures et donner lieu à des droits ou des prérogatives disparates. Ils sont généralement classés en deux grandes catégories en fonction des droits ou prérogatives associés :

– les jetons dits d’usage (utility token), qui octroient un droit d’usage à leur détenteur, leur permettant d’utiliser le service, le réseau ou la technologie correspondante ;

– les jetons offrant des droits politiques ou des droits financiers, tels que des droits de vote, de participer à la gouvernance, ou de percevoir des dividendes (ces jetons pourraient sous certaines conditions être qualifiés d’instruments financiers).

Cette diversité induit que les jetons ne sont généralement pas assimilables aux titres de capital, dans la mesure où ils ne donnent pas nécessairement de droits politiques ou financiers. En fonction de l’évolution du projet et de son succès, les jetons peuvent ensuite faire l’objet de reventes sur des marchés secondaires constitués par les plateformes d’échanges sur Internet.

Les ICO sont toutefois confrontées aujourd’hui à plusieurs problématiques, sur lesquelles nous reviendrons plus loin dans ce rapport. Aussi, face à cet essor, le projet de loi PACTE envisage de proposer une labellisation visant à définir plusieurs critères – qualifiés de « bonnes pratiques » – pour une meilleure identification des projets viables par les investisseurs et un plus grand soutien, dans la mesure du suivi de ces prérogatives, aux entrepreneurs qui s’y astreindraient.

Plusieurs acteurs institutionnels ont fait part, lors des auditions, de leurs inquiétudes face à l’émergence des crypto-actifs qui, en l’absence d’encadrement et de régulation, pourrait réellement conduire, à terme, à bouleverser l’ordre monétaire et financier en introduisant une certaine concurrence dans les moyens de paiement et les monnaies en usage.

Il est important de noter que certains crypto-actifs n’ambitionnent nullement de devenir une alternative aux monnaies ayant cours légal (comme le ripple ou les actifs émis par ICO). D’autres en revanche, comme le bitcoin, ont vocation à constituer des monnaies alternatives. Le titre du white paper de Bitcoin publié en 2009 par Satoshi Nakamoto y fait référence : « Bitcoin : A peer-to-peer electronic cash system ».

Les crypto-actifs à visée monétaire, parfois qualifiés de crypto-monnaies (crypto currencies), sont des actifs numériques représentés par une unité de compte. Ils ne sont ainsi pas de même nature que les monnaies locales et les monnaies électroniques. Les monnaies locales et virtuelles constituent une créance sur l’émetteur et sont émises contre une remise de monnaie officielle (ex. : le sol-violette mis en place par des commerçants toulousains ou le paiement via Paypal). Elles entretiennent ainsi un rapport étroit et complémentaire avec les monnaies nationales. Comme le disposent les articles L. 311-5 et L. 521-2 du code monétaire et financier, si les monnaies locales peuvent être émises par des acteurs privés, celles-ci ne peuvent être émises que par des entreprises respectant les principes de l’économie sociale et solidaire, doivent être confinées à un territoire restreint et ne peuvent concerner qu’un éventail réduit de biens et services. N’étant pas libellées en euro, elles ne sont pas des monnaies ayant cours légal et peuvent ainsi être refusées en paiement, y compris dans leur zone géographique d’émission. La monnaie électronique est, quant à elle, davantage considérée comme une catégorie de moyen de paiement que comme une forme de monnaie, puisqu’elle continue d’être adossée au système bancaire (articles L. 315-1 du code monétaire et financier).

Pour ces monnaies, l’obtention d’unités monétaires passe d’abord par une conversion de monnaie officielle, selon une règle de conversion fixée à l’avance, dans ces nouvelles unités monétaires (généralement de 1 pour 1), à la différence des crypto-actifs où le cours est soumis à une très grande volatilité et où des écarts de conversion importants avec une monnaie fiat peuvent être notés. Rien, dans les protocoles informatiques qui détermineraient les règles d’émission et d’échanges des crypto-actifs, ne permet de fixer ou même simplement de définir une valeur, exprimée en monnaie officielle ou en toute autre valeur de référence, en dehors d’eux-mêmes. Leurs principes d’émission et leur valeur sont ainsi autonomes et indépendants par rapport aux circuits monétaires officiels.

Nous reviendrons plus longuement en partie II sur les problématiques liées aux risques engendrés par la concurrence de deux monnaies. Cependant, force est de constater que, aujourd’hui, certains crypto-actifs sont déjà utilisés pour des actions du quotidien.

En effet, une fois émis, les crypto-actifs font office de monnaie : ils s’échangent sur un marché de change avec les autres monnaies sur des plateformes en ligne, ils peuvent théoriquement conserver de la valeur dans le temps et ils peuvent, de façon certes limitée à l’heure actuelle, servir à des achats en magasin.

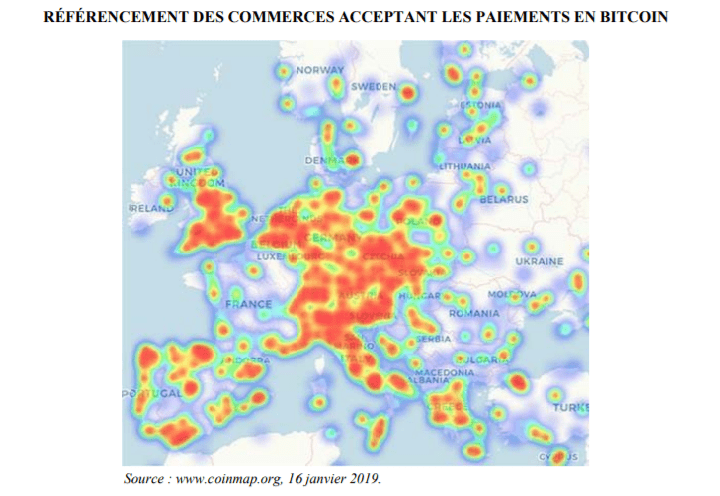

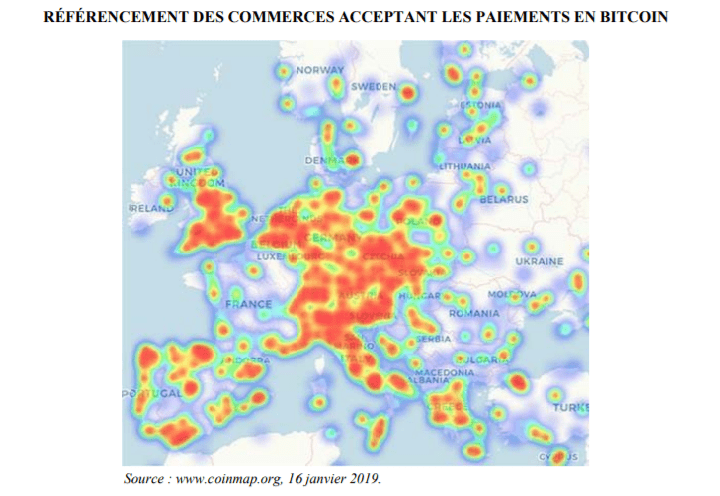

Ainsi, de premiers ponts avec l’économie réelle se créent. Bon nombre d’entreprises du secteur, notamment celles qui ont effectué une ICO, paient leurs salariés en crypto-actifs et certains commerçants les acceptent déjà comment moyens de paiement (ex. : quelques restaurants). Les deux « systèmes monétaires » cohabitent donc déjà, bien que cela soit moins vrai en France que dans d’autres pays d’Europe comme le montre la carte ci-dessous.

L’usage des crypto-actifs devrait s’amplifier en France avec la mise en place d’un cadre réglementaire favorable à leur développement d’une part, et au fur et à mesure qu’ils seront portés à la connaissance du grand public, d’autre part. Depuis le 1er janvier 2019, il est par exemple possible d’acheter des coupons de 50, 100 et 250 euros convertibles en bitcoins ou en ethers auprès de buralistes.

– en les échangeant contre de la monnaie fiat (via une plateforme, permettant d’entrer ou de sortir de la blockchain) ou contre d’autres crypto-actifs (entre différentes blockchain) ;

– en vendant un bien ou un service contre des crypto-actifs (pouvant ainsi établir un pont entre le monde réel et le monde virtuel) ;

– en les minant.

De ces trois possibilités, seule la dernière conduit à augmenter le volume de crypto-actifs en circulation, en créant de nouvelles unités. On notera que certains crypto-actifs ne sont pas accessibles au minage et dépendent donc entièrement, pour leur accès, d’un échange avec des monnaies légales ou d’un don pratiqué de manière centralisée par l’émetteur.

Une disruption de nombreux acteurs et services existants

Quatre fonctionnalités majeures sont permises par les crypto-actifs :

– faciliter la réalisation de transactions ;

– tenir un registre immuable et mondialement accessible à toutes les parties prenantes (en fonction du type de blockchain considéré) ;

– procéder à des actions de paiement ;

– exécuter des contrats, automatisables.

Aussi, celles-ci peuvent-elles s’appliquer à de très nombreux secteurs d’activités.

Une transformation de nombreuses activités

Nombreuses sont les opérations économiques qui peuvent être concernées par la technologie blockchain :

– le transfert de valeur ;

– les levées de fonds ;

– la lutte contre la contrefaçon et la traçabilité des produits ;

– les échanges de données sécurisées, par exemple dans le domaine médical ou de l’Internet des objets, de votes, etc. ;

– le stockage de données décentralisé, sur lequel plusieurs projets se construisent actuellement ;

– l’intelligence artificielle et l’Internet des objets ;

– les transferts de titres de propriété ;

– l’achat et la vente, notamment grâce à des systèmes de contrats intelligents ;

– la traçabilité de la chaîne d’approvisionnement ;

– la certification horodatée ou le stockage de preuves par empreinte numérique ;

– le contrôle de gestion, les fonctions de conformité, l’audit automatisé, la gestion des risques…

La blockchain peut ainsi permettre d’échanger des classes d’actifs qui existent déjà en dehors de la blockchain en les « tokenisant », c’est-à-dire en induisant leur représentation figurée dans une blockchain, soit des actifs créés ad hoc.

À noter également que tous les tokens émis sur une blockchain ne sont pas nécessairement des crypto-actifs ou même des actifs financiers. D’autres domaines d’application, sans forcément de crypto-actifs associés, existent donc également – comme le fait la plateforme Bitland, au Ghana, qui permet de résoudre des litiges liés à la propriété dans le pays en enregistrant de manière sécurisée les ventes de terrain sur une blockchain ou encore le mouvement Nous Citoyens qui a expérimenté une solution de vote via la blockchain pour les élections régionales et départementales.

En revanche, sans être nécessaires à la blockchain, les crypto-actifs peuvent néanmoins apporter par eux-mêmes de nouveaux avantages, ainsi que constituer une source de financement pour les acteurs de cet écosystème.

Une promesse d’amélioration pour les services financiers et de paiement

Si on s’intéresse de plus près à quelques applicatifs, en termes de secteur économique, les premiers concernés sont bien sûr les services financiers et de paiement.

Les crypto-actifs permettraient en effet d’offrir de nouveaux moyens de paiement plus rapides, moins chers, plus efficaces et plus inclusifs. Cela faciliterait également le transfert de fonds, notamment au niveau international.

Pour toutes ces opérations, la blockchain fait en effet la promesse d’offrir des avantages, dont les suivants sont les plus caractéristiques :

– une réduction des coûts de transaction concernant les paiements et les transferts de fonds, qui pourraient s’établir à moins de 1 %, contre un taux actuellement compris entre 2 % et 4 % pour les systèmes de paiement en ligne traditionnels, et un taux supérieur à 7 % en moyenne pour les envois transfrontaliers de fonds, ce qui correspond à une réduction globale des coûts d’envoi de fonds pouvant atteindre 20 milliards d’euros ;

– une réduction du coût de l’accès au financement, y compris en l’absence de compte bancaire traditionnel, qui pourrait contribuer à l’inclusion financière, notamment dans les pays en développement, en permettant un accès simple par mobile et par Internet ;

– une amélioration de la rapidité et de la résilience des systèmes de paiement grâce à l’architecture intrinsèquement décentralisée de la technologie des registres distribués, à même de poursuivre leur fonctionnement de façon fiable même si certaines parties du réseau subissaient des dysfonctionnements ou des piratages (cet avantage supposé est cependant encore largement sujet à caution) ;

– une amélioration de la traçabilité des échanges et le caractère infalsifiable de la blockchain, réduisent considérablement les risques de fraude et de corruption, ainsi que la gestion des litiges, via la certification par des registres (bien qu’il reste la problématique de l’identification des clefs sur laquelle nous reviendrons) ;

– une simplification des procédures du commerce international, là où une transaction standard peut impliquer jusqu’à quarante échanges bilatéraux entre les différents acteurs – particuliers, assureurs, banques, douanes, opérateurs maritimes, etc. ;

– la possibilité de disposer de systèmes qui regroupent la facilité d’utilisation et un degré élevé de respect de la vie privée, tout en évitant, bien que cela soit discutable dans certains cas, un anonymat complet de sorte à garantir la traçabilité des opérations en cas d’actes répréhensibles ;

– le développement des services innovants et leurs moyens de financement, notamment avec une nouvelle forme de financement participatif (Initial Coin Offering) ou l’émission d’actifs dédiés au paiement sur certaines plateformes (envisagés par les GAFA). L’entreprise réduirait ainsi sa dépendance aux établissements bancaires (banques mais aussi émetteurs de cartes bancaires tels que VISA ou MASTERCARD…) ;

– une opportunité de diversification des actifs proposés aux clients avertis.

Dans le domaine de la finance, la blockchain pourrait aussi trouver des applications évidentes, notamment pour ce qui a trait à la preuve de l’identité, à la propriété, ou à l’investissement dans l’innovation. Deux exemples de cette technologie blockchain, entre régulation et soutien à l’innovation : le projet de réorganisation complète des 12 000 fonds opérant en France dans le post-marché, porté par la société SETL associée à cinq sociétés françaises de gestion, et le projet Liquidshare qui vise à mettre en place un post-marché des PME plus économique et rapide.

Deux opportunités économiques majeures : les ICO et les smart contracts

Parmi ce large panel de possibilités, deux applications de la blockchain et des crypto-actifs sont aujourd’hui en pleine expansion :

Smart contracts : programmes informatiques à l’exécution conditionnée, exécutée et certifiée sur la blockchain

Les « contrats intelligents » (smart contracts) sont un applicatif de la blockchain en pleine expansion. Ils permettent l’exécution automatique de clauses contractuelles programmées dès que ces dernières sont réunies, entre les membres d’un réseau.

Ces échanges sont effectués et certifiés sur la blockchain. Le smart contract est écrit dans un langage de programmation et envoyé sur la blockchain. Lorsque les conditions programmées sont réunies, le smart contract est exécuté par tous les nœuds du réseau. Ceux-ci peuvent par ailleurs être enrichis par des Oracles qui permettent d’ajouter des informations externes à une ou plusieurs blockchains. Ils aident ainsi à la réalisation de ces smart contracts puisque ces derniers s’exécutent selon les données fournies par l’Oracle. Il s’agit bien souvent de bases de données ou d’objets connectés.

Les bénéfices en matière d’automatisation et de gouvernance des processus sont inédits. Le réseau Ethereum est central dans ce type d’offres puisqu’il permet de créer des contrats intelligents en surcouche de sa blockchain. La force d’innovation des projets qui se sont appuyés sur les possibilités d’application et d’utilisation de son réseau fait d’Ethereum le centre de gravité d’un écosystème foisonnant et lui confère une (trop ?) grande légitimité parmi les crypto-actifs. Comme le bitcoin, l’ether a vu émerger des compétiteurs, mais présente l’avantage d’être le premier installé sur sa ligne de développement.

Les smart contracts peuvent trouver de nombreuses applications dans le monde réel, telles que pour la génération de minibons, l’automatisation de signatures de contrats, la gestion de monnaies locales… remplaçant les intermédiaires de confiance pour des actions à faible plus-value humaine. Ils permettraient également de structurer des services en partenariat entre acteurs publics, privés et individus, sur une base volontaire et transparente, telles des structures intermédiaires entre centralisation et décentralisation complète.

Initial Coin Offerings (ICO) : la levée de fonds facilitée grâce aux crypto-actifs

Second domaine en plein essor, eux-mêmes basés sur les smart contracts, les Initial Coin Offerings (ICO) font référence à l’équivalent en crypto-actifs des émissions de titres de capital pour lever des fonds par offre au public, c’est-à-dire des introductions en bourse classiques (ou Initial Public Offerings – IPO). Il s’agit donc d’opérations de levée de fonds effectuées à travers une technologie de registre distribué (DLT, autrement dénommée blockchain), qui donnent lieu à une émission de jetons (dits tokens).

Elles ont fait leur apparition il y a moins de 6 ans, en 2013, avec le projet Mastercoin qui avait pour vocation d’ajouter des fonctionnalités à Bitcoin. Ce projet avait alors permis de récolter l’équivalent de 500 000 dollars en 30 jours. Moins d’un an plus tard, 18 millions de dollars étaient levés en faveur du projet Ethereum.

Ce nouveau mode de financement permet ainsi de procéder à des levées de fonds, sans intermédiaires, et s’adresse en premier lieu à un public technophile averti et aux start-up généralement spécialisées dans la technologie blockchain. Restées relativement marginales jusqu’à 2016, elles se sont plus largement démocratisées en 2017 et révolutionnent déjà les méthodes de levée de fonds.

Selon les chiffres publiés par l’AMF, les montants levés via ICO étaient de l’ordre du million d’euros au niveau mondial au 4e trimestre 2016, pour atteindre 6,8 milliards d’euros sur l’année 2017 et 15,2 milliards d’euros sur les trois premiers trimestres 2018. À la mi-octobre 2017, la capitalisation de marché totale des jetons s’établirait à environ 5 milliards d’euros, en tenant compte du marché secondaire. Marqueur de ce succès, en moins d’un an, 21 porteurs de projets d’ICO ont sollicité l’AMF, dont quatre ont d’ores et déjà levé, grâce à cette technologie, 50 millions d’euros ; d’autres arrivent encore, qui représentent 350 millions d’euros en levées de fonds cumulées en France.

Les opérations d’ICO présentent la particularité d’être par définition internationales, constituant des appels publics à l’épargne lancés sur Internet. L’émetteur de jetons ou les communautés émettrices ne sont ainsi pas forcément rattachés à un pays précisément défini.

L’opération d’ICO se déroule généralement en trois étapes :

– l’annonce de l’ICO sur Internet, via la publication d’un executive summary (résumé opérationnel de l’entreprise et du projet) ;

– la publication de l’offre, à travers un plan ou white paper, décrivant notamment la nature du projet, les fonds nécessaires, le type de jetons et les droits associés ;

– et la vente de jetons, en contrepartie d’un virement par l’investisseur de la monnaie demandée, souvent un crypto-actif.

Les ICO se distinguent des IPO en ce qu’elles permettent de préserver l’intégrité du capital de l’entreprise, mais aussi s’agissant de la nature des droits acquis par les investisseurs. En effet, les jetons peuvent être de différentes natures et donner lieu à des droits ou des prérogatives disparates. Ils sont généralement classés en deux grandes catégories en fonction des droits ou prérogatives associés :

– les jetons dits d’usage (utility token), qui octroient un droit d’usage à leur détenteur, leur permettant d’utiliser le service, le réseau ou la technologie correspondante ;

– les jetons offrant des droits politiques ou des droits financiers, tels que des droits de vote, de participer à la gouvernance, ou de percevoir des dividendes (ces jetons pourraient sous certaines conditions être qualifiés d’instruments financiers).

Cette diversité induit que les jetons ne sont généralement pas assimilables aux titres de capital, dans la mesure où ils ne donnent pas nécessairement de droits politiques ou financiers. En fonction de l’évolution du projet et de son succès, les jetons peuvent ensuite faire l’objet de reventes sur des marchés secondaires constitués par les plateformes d’échanges sur Internet.

Les ICO sont toutefois confrontées aujourd’hui à plusieurs problématiques, sur lesquelles nous reviendrons plus loin dans ce rapport. Aussi, face à cet essor, le projet de loi PACTE envisage de proposer une labellisation visant à définir plusieurs critères – qualifiés de « bonnes pratiques » – pour une meilleure identification des projets viables par les investisseurs et un plus grand soutien, dans la mesure du suivi de ces prérogatives, aux entrepreneurs qui s’y astreindraient.

Les crypto-actifs peuvent-ils prétendre au statut de monnaies ?

Plusieurs acteurs institutionnels ont fait part, lors des auditions, de leurs inquiétudes face à l’émergence des crypto-actifs qui, en l’absence d’encadrement et de régulation, pourrait réellement conduire, à terme, à bouleverser l’ordre monétaire et financier en introduisant une certaine concurrence dans les moyens de paiement et les monnaies en usage.

Il est important de noter que certains crypto-actifs n’ambitionnent nullement de devenir une alternative aux monnaies ayant cours légal (comme le ripple ou les actifs émis par ICO). D’autres en revanche, comme le bitcoin, ont vocation à constituer des monnaies alternatives. Le titre du white paper de Bitcoin publié en 2009 par Satoshi Nakamoto y fait référence : « Bitcoin : A peer-to-peer electronic cash system ».

Les crypto-actifs ne sont pas des monnaies locales ou virtuelles

Les crypto-actifs à visée monétaire, parfois qualifiés de crypto-monnaies (crypto currencies), sont des actifs numériques représentés par une unité de compte. Ils ne sont ainsi pas de même nature que les monnaies locales et les monnaies électroniques. Les monnaies locales et virtuelles constituent une créance sur l’émetteur et sont émises contre une remise de monnaie officielle (ex. : le sol-violette mis en place par des commerçants toulousains ou le paiement via Paypal). Elles entretiennent ainsi un rapport étroit et complémentaire avec les monnaies nationales. Comme le disposent les articles L. 311-5 et L. 521-2 du code monétaire et financier, si les monnaies locales peuvent être émises par des acteurs privés, celles-ci ne peuvent être émises que par des entreprises respectant les principes de l’économie sociale et solidaire, doivent être confinées à un territoire restreint et ne peuvent concerner qu’un éventail réduit de biens et services. N’étant pas libellées en euro, elles ne sont pas des monnaies ayant cours légal et peuvent ainsi être refusées en paiement, y compris dans leur zone géographique d’émission. La monnaie électronique est, quant à elle, davantage considérée comme une catégorie de moyen de paiement que comme une forme de monnaie, puisqu’elle continue d’être adossée au système bancaire (articles L. 315-1 du code monétaire et financier).

Pour ces monnaies, l’obtention d’unités monétaires passe d’abord par une conversion de monnaie officielle, selon une règle de conversion fixée à l’avance, dans ces nouvelles unités monétaires (généralement de 1 pour 1), à la différence des crypto-actifs où le cours est soumis à une très grande volatilité et où des écarts de conversion importants avec une monnaie fiat peuvent être notés. Rien, dans les protocoles informatiques qui détermineraient les règles d’émission et d’échanges des crypto-actifs, ne permet de fixer ou même simplement de définir une valeur, exprimée en monnaie officielle ou en toute autre valeur de référence, en dehors d’eux-mêmes. Leurs principes d’émission et leur valeur sont ainsi autonomes et indépendants par rapport aux circuits monétaires officiels.

Des crypto-actifs déjà utilisés pour rétribuer des services et prestations dans l’économie réelle

Nous reviendrons plus longuement en partie II sur les problématiques liées aux risques engendrés par la concurrence de deux monnaies. Cependant, force est de constater que, aujourd’hui, certains crypto-actifs sont déjà utilisés pour des actions du quotidien.

En effet, une fois émis, les crypto-actifs font office de monnaie : ils s’échangent sur un marché de change avec les autres monnaies sur des plateformes en ligne, ils peuvent théoriquement conserver de la valeur dans le temps et ils peuvent, de façon certes limitée à l’heure actuelle, servir à des achats en magasin.

Ainsi, de premiers ponts avec l’économie réelle se créent. Bon nombre d’entreprises du secteur, notamment celles qui ont effectué une ICO, paient leurs salariés en crypto-actifs et certains commerçants les acceptent déjà comment moyens de paiement (ex. : quelques restaurants). Les deux « systèmes monétaires » cohabitent donc déjà, bien que cela soit moins vrai en France que dans d’autres pays d’Europe comme le montre la carte ci-dessous.

L’usage des crypto-actifs devrait s’amplifier en France avec la mise en place d’un cadre réglementaire favorable à leur développement d’une part, et au fur et à mesure qu’ils seront portés à la connaissance du grand public, d’autre part. Depuis le 1er janvier 2019, il est par exemple possible d’acheter des coupons de 50, 100 et 250 euros convertibles en bitcoins ou en ethers auprès de buralistes.

A propos du posteur

- 1887

- 12837

- 41195

- 17266