Définition - Quantitative Easing (QE)

- 5274

- 0

- Qui a voté?

- 1

Qu'est-ce que le QE?

Le Quantitative Easing (QE) est un assouplissement monétaire organisé par une banque centrale dans le but de relancer l'activité économique au sein d'un pays. C'est une mesure non conventionnelle provoquant une augmentation de la masse monétaire.

Pour quelle raison une banque centrale décide de lancer un quantitative Easing ?

Pour augmenter la masse monétaire, une banque centrale dispose du taux directeur. En baissant son taux directeur, cela favorise l'investissement. En effet, des taux bas permettent une augmentation du nombre de crédit accordés par les banques aux entreprises et aux particuliers. Le financement auprès d'une banque étant moins couteux, les entreprises vont pouvoir investir davantage. Les particuliers vont eux pouvoir davantage consommer ce qui à terme est censé relancer la croissance au sein du pays. La baisse des taux directeurs est donc bien souvent suffisante mais si la crise économique est trop profonde, la relance économique doit se faire par d'autres moyens.

Une fois que la banque centrale à des taux directeurs proche de zéro, sa marche de manœuvre est donc extrêmement réduite. Elle peut alors décider de recourir à des mesures non conventionnelles dont fait partie le Quantitative Easing (QE). C'est ce qui s'est passé avec l'ensemble des banques centrales, la FED, la BoE, la BCE et la championne du QE, la BoJ. Le Quantitative Easing est donc utilisé en dernier recours par les banques centrales. C'est une sorte de manœuvre de la dernière chance.

Comment se déroule une opération de Quantitative Easing ?

Le Quantitative Easing (QE) est une opération visant à créer de la masse monétaire dans le but qu'elle soit injectée par la suite dans l'économie réelle. La banque centrale va alors crée de la monnaie en créant une simple ligne de crédit sur son compte, comme si vous faisiez un chèque. La différence entre une banque centrale et vous, c'est que la banque centrale n'a pas besoin d'avoir l'argent sur son compte. Elle peut crée autant d'argent qu'elle veut. Cette création monétaire n'est pas physique, c'est juste une écriture comptable. L'augmentation de la masse monétaire est perpétuelle chez une banque centrale (c'est ainsi que fonctionne notre économie) mais le quantitative easing accélère considérablement le processus de création monétaire.

Le quantitative easing permet alors à la banque centrale d'acheter massivement :

-

des bons du trésor long terme

: Cette manœuvre permet de faire baisser les taux d'emprunts long terme de part une augmentation massive de la demande. En baissant les taux, cela favorise l'investissement (taux plus bas) et poussent les ménages à consommer davantage (épargne moins rémunératrice).La banque centrale rachète les bons du trésor à des institutions financières (banques, compagnies d'assurances, fonds de pension). Ainsi ces institutions se retrouvent avec des liquidités importantes. Les banques peuvent alors en théorie accorder plus facilement des prêts aux particuliers et aux entreprises.

-

des actifs toxiques

: Si nécessaire, la banque centrale s'engage à racheter les actifs toxiques auprès des banques. En cas de défaut d'un acteur, la banque commerciale ne subit donc aucune perte. Son risque de contrepartie suite à un prêt est alors nul puisqu'il est entièrement supporté par la banque centrale. La encore, cette manœuvre à pour but de pousser les banques commerciales à accorder plus de prêt.Quels sont les risques d'un Quantitative Easing ?

-

Pressions inflationnistes

: L'augmentation de la masse monétaire en circulation favorise l'inflation. La devise du pays concernée par l'opération de Quantitative Easing va donc se déprécier par rapport aux autres devises. Une baisse de la devise sur le Forex à un impact fort sur l'économie. Cela favorise les exportations mais les importations deviennent plus couteuses. L'impact est très différent selon le profil économique du pays.Au terme d'une opération de Quantitative Easing, la banque centrale est censée vendre les bons du trésor achetés pendant son opération ou attendre qu'ils arrivent à maturité pour les détruire. Mais dans la pratique, cette opération est loin d'être appliqué et les pressions inflationnistes sont donc persistantes.

Toutefois, on constate dans les faits que les pressions inflationnistes se manifestent rarement dans les faits après une opération de Quantitative Easing. Pourquoi ? Et bien pour qu'il y ait de l'inflation, il faut une hausse du nombre de crédit accordés, ce qui favorise alors la demande de biens. Le problème, c'est que les banques commerciales ne jouent pas le jeu. Malgré l'afflux massif de liquidité du aux QE, elles ne prêtent pas d'avantage aux particuliers et aux entreprises….

-

Hausse de la taille du bilan des banques centrales

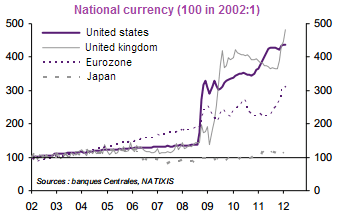

: Le Quantitative est une ligne de crédit sur le compte de la banque centrale. Mais un crédit, c'est de la dette et plus l'opération de QE est grande, plus le montant de la dette est importante. Pour être en mesure de rembourser ses dettes, la banque centrale doit donc créer en permanence de la monnaie, augmenter la masse monétaire. Tout l'argent qui est crée est couvert par la dette… La création de monnaie se fait par le rachat d'actifs (de bons du trésor). Le quantitative easing accélère lui le phénomène de manière considérable comme le montre le graphique ci-dessous avec la taille du bilan des banques centrales :

On constate que la taille du bilan des banques centrales a explosé depuis la crise de 2008 (mise en œuvre du quantitative easing par les banques centrales) alors que la croissance était stable dans les années pré-crise. Dans ce bilan, on peut y trouver de nombreux actifs toxiques…. il y a un risque important de défauts de paiement sur ces actifs. Si cela intervient, l'Etat prend en charge la perte, et quand je dis l'Etat, je parle de ses contribuables…

-

Favorise l'endettement public

: Dans une opération de Quantitative Easing, la banque centrale achète massivement des titres du trésor, titre émis par les Etats. Les Etats peuvent alors être tenté d'émettre massivement des bons du tresor (et donc de s'endetter fortement et d'augmenter leurs déficits) tout en sachant que la banque centrale finit toujours par les acheter. La banque centrale pousse les taux longs vers le bas ce qui permet aux Etats de se financer à un moindre cout. On voit aujourd'hui que certains Etats ne font pas beaucoup d'efforts dans la réduction de leurs déficits…. Ils se disent qu'ils arriveront toujours à se financer et qu'ils trouveront toujours preneur pour leurs titres avec la banque centrale et le QE. Mais rien n'est garanti… si l'opération de Quantitative Easing s'arrête, l'achat de titres du trésor dépend alors entièrement de la confiance des investisseurs dans le pays…. Tout est alors possible.-

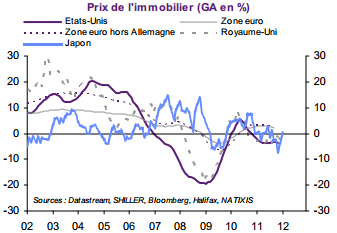

Création de bulles spéculatives

: Un quantitative Easing est censé pousser les banques commerciales à prêter davantage. Mais en réalité, ces banques préfèrent spéculer sur les marchés financiers. Cet afflux massif de liquidité sur les marchés crée des bulles spéculatives. Cela a été le cas sur l'immobilier par exemple… Le graphique suivant montre bien qu'à partir du recours au QE par les banques centrales, les prix de l'immobilier ont grimpé fortement :

Avec tous les Quantitatives Easing en cours et à venir, on peut se demander quel sera la prochaine bulle spéculative ?

A propos du posteur

- 906

- 4542

- 17636

- 7306